A análise de Blanchard ao caso da Letónia levanta questões interessantes para a recessão da periferia da Zona Euro.

Uma das conclusões do estudo é que a trágica recessão da economia letã se deve, em grande parte (embora não exclusivamente), à turbulência financeira criada pelo risco de desvalorização da divisa nacional. Ultrassados esses temores, a Letónia conseguiu não apenas recuperar como crescer o suficiente para amortecer o choque da consolidação orçamental, que foi para o terreno em meados de 2009.

Será possível que o mesmo mecanismo esteja a operar nos países periféricos do euro? Esta hipótese é pelo menos plausível, uma vez que a ‘crise dos PIIGS’ tem precisamente os contornos de uma crise cambial ou de balança de pagamentos – muito embora esteja ‘travestida’ em crise de dívida pública. Se isto for verdade, então são os problemas financeiros dos bancos, provocados pela falta de crédito externo – e não os problemas de procura, provocados pelo controlo do défice – que estão verdadeiramente na génese da crise.

Um corolário desta hipótese é que abrandar o ritmo da consolidação orçamental seria eventualmente contraproducente. Não apenas porque não é, de facto, esse o driver da recessão, mas porque esse é um mecanismo credibilizador da manutenção dos países periféricos no euro. Reduzir o défice orçamental mais rápido, e com isso apressar a descida das yields, reduziria a probabilidade de saída da moeda única e contaminaria os balanços dos bancos (via capital), melhorando as possibilidades de concessão de crédito à economia.

As duas narrativas em confronto – uma recessão causada por falta de crédito e uma recessão causada por uma consolidação agressiva feita em ambiente de multiplicadores elevados – têm, assim, implicações de política económica fundamentalmente distintas.

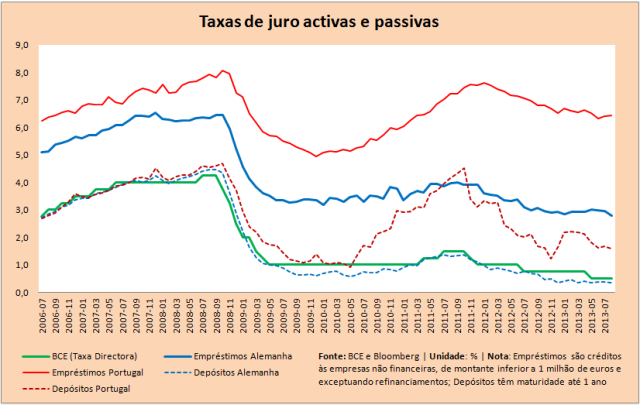

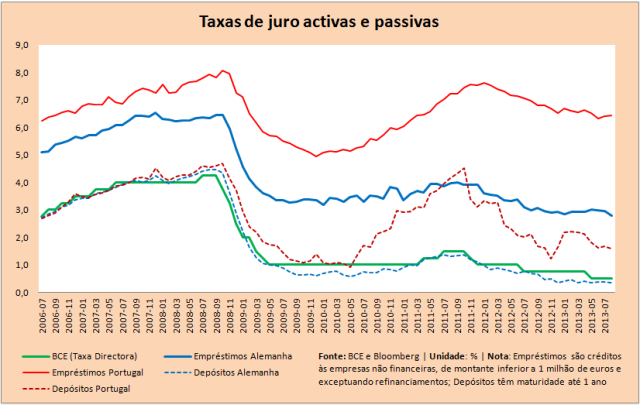

Os problemas financeiros de Portugal podem ser observados em baixo. O quadro mostra as taxas de juro que os bancos alemães e portugueses oferecem aos depositantes e as taxas de juro que exigem às empresas. A taxa das operações de refinanciamento aparece marcada a verde, mas apenas para pôr em perspectiva as oscilações das outras taxas.

O aspecto mais idiossincrático da crise financeira europeia, contudo, não é a degradação das condições de mercado, mas sim a fragmentação dessas condições. E a melhor forma de pôr isso em evidência é comparar os custos de financiamento da periferia com o core e a forma como esses custos são posteriormente transmitidos à economia real. O quadro em baixo mostra o spread Portugal/Alemanha, acrescentado das taxas de juro das obrigações soberanas e uma timeline com acontecimentos-chave.

A reemergência do risco cambial é óbvia assim que a Grécia pede ajuda, em 2010. Os custos de financiamento da banca disparam (na ausência de dados sobre o mercado interbancário, utilizei os juros dos depósitos, assumindo a hipótese de que a agressividade na captação de poupanças internas reflecte, ainda que parcialmente, a escassez de crédito externo). As empresas, por sua vez, são atingidas por esses custos acrescidos. E tudo se passa ao mesmo tempo que a dívida pública é vendida ao desbarato no mercado secundário.

A consolidação orçamental começa a sério em 2011, e há poucas dúvidas de que é esse esforço que está por detrás da descida das yields (que precedem em vários meses o célebre discurso de Mario Draghi a garantir que o BCE fará tudo o que for preciso para salvar o euro). As ligações entre soberano e bancos são bem conhecidas e, tal como seria expectável, a descida dos juros exigidos ao Estado são acompanhadas de uma descida de juros exigidos aos bancos.

Mas qual é o impacto efectivo desta movimentação? O gráfico mostra claramente que o funding mais barato não é, nem de longe nem de perto, passado à economia real. As taxas de juro exigidas às empresas (linha azul) mantêm-se altíssimas, com um spread face às empresas alemãs que ronda os quatro pontos percentuais (a média histórica rondou os 1,5 p.p.).

Se a isto juntarmos os diferenciais de inflação entre os dois países, medidos pelo deflator do PIB, chegamos à conclusão de que a taxa de juro real relevante para a economia alemã pode ter sido cerca de 4 p.p. inferior à de Portugal entre 2011 e 2012. As implicações de um diferencial destes são enormes, para qualquer elasticidade investimento-juro razoável. E sob este ponto de vista não é de estranhar que a economia germânica tenha crescido 4% entre 2013 e 2010 e a economia portuguesa tenha caído 7%.

Agora a questão interessante: por que é que o financiamento está, aparentemente, a ficar ‘trancado’ na banca, em vez de fluir à medida que as condições de mercado melhoram? A consolidação orçamental é a resposta mais provável. Apesar de o acesso ao crédito estar a normalizar para o sistema financeiro, o risco acrescido colocado por empresas que vendem para um mercado em contracção obriga, na prática, a aumentar o prémio de risco. E parte dos benefícios da consolidação orçamental – via fortalecimento da banca – acabam por ser esterilizados pelo impacto negativo na procura.

É verdade que a banca está sob vigilância apertada da Troika, com imposições rigorosas ao nível da desalavancagem e do rácio crédito/depósitos. Mas se fosse apenas esta a explicação, as restrições de financiamento seriam transversais. Ora, o último relatório trimestral do Banco de Portugal diz claramente que “existe uma elevada heterogeneidade no financiamento às sociedades não financeiras, com maiores dificuldades de acesso a financiamento por empresas de menor dimensão, mais orientadas para o mercado interno e com uma situação financeira mais frágil. Em sentido contrário, as empresas de bens transacionáveis mais orientadas para o mercado externo enfrentam menores dificuldades de acesso a financiamento”.

A conclusão parece óbvia. Apesar de a fragmentação financeira estar a intensificar a recessão, ela é sobretudo provocada pela quebra da procura agregada. Mais tempo para reduzir o défice orçamental continua a fazer todo o sentido.

P.S.- Ler também Banking union, a powerful reform, de Francesco Franco.